Umkehrhypothek Schweiz: Lösung für die Hypothek im Alter

Ihr Renteneinkommen aus AHV und Pensionskasse ist knapp? Zugleich besitzen Sie (fast) schuldenfreies Wohneigentum? Ihre finanzielle Situation lässt sich mit einer sogenannten Umkehrhypothek verbessern. Comparis erklärt die Details dieser Lösung.

10.06.2022

1. Was ist eine Umkehrhypothek oder Immobilienrente?

Die Umkehrhypothek oder Immobilienrente ist eine Festhypothek. Bei der Umkehrhypothek wird die Hypothek einer vollständig oder fast vollständig abbezahlten Immobilie wieder auf maximal zwei Drittel des Verkehrswerts erhöht. Die genaue Höhe der erneuten Belehnung kann sich je nach Hypothekargeber unterscheiden. Vom Erhöhungsbetrag zieht das Hypothekarinstitut die Zinsen für die gesamte Laufzeit der Hypothek (in der Regel 10 bis 15 Jahre) ab.

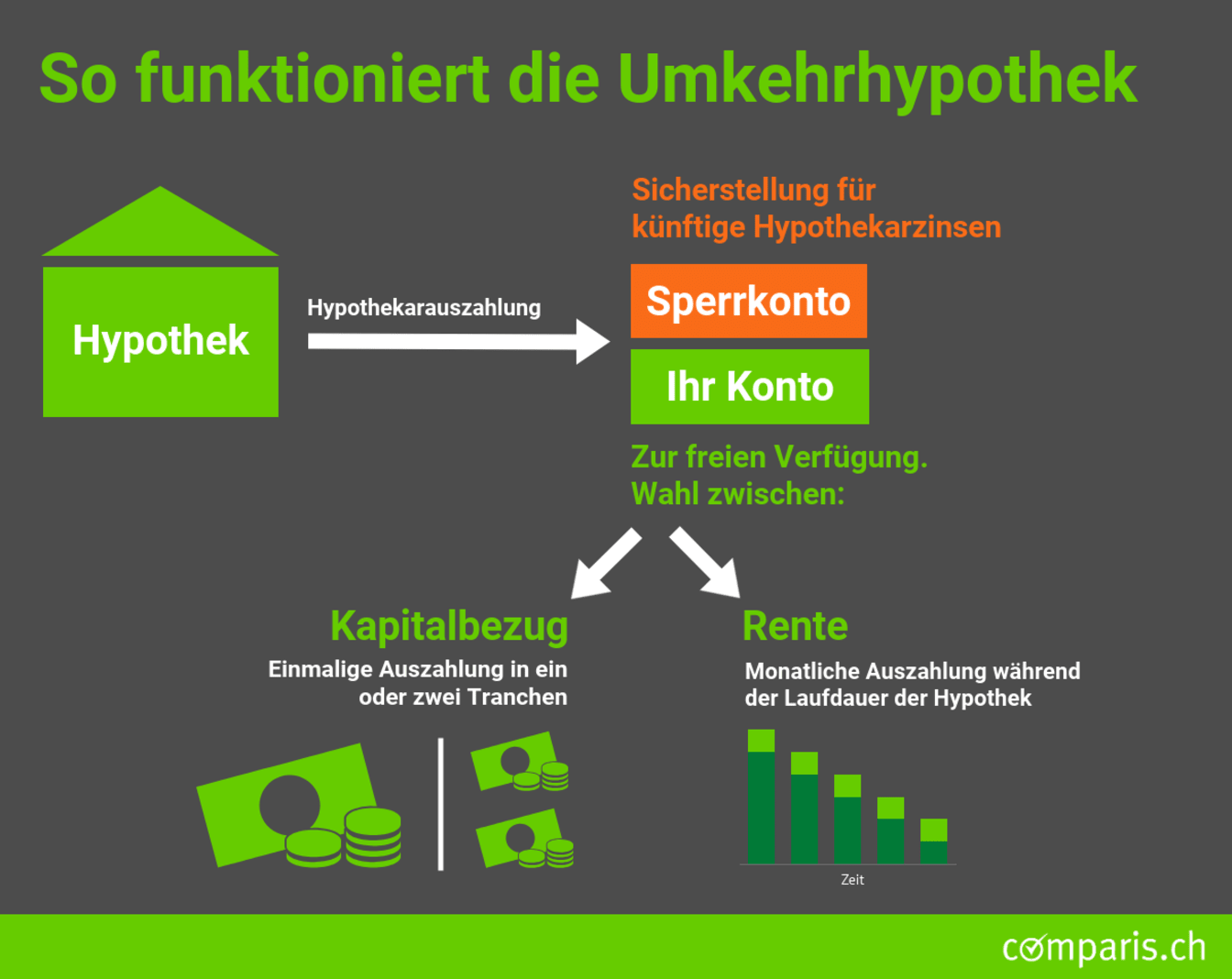

2. Wie funktioniert die Umkehrhypothek?

Der erhöhte Betrag wird auf ein Sperrkonto einbezahlt und dient als Sicherheit für die künftigen Zinsaufwendungen. Der Erhöhungsbetrag abzüglich Zinsen wird als Einmalzahlung oder als monatliche Rente auf das Konto der Eigenheimbesitzenden überwiesen. Der finanzielle Zustupf ermöglicht Rentnerinnen und Rentnern, den gewohnten Lebensstandard weiterzuführen.

3. Für wen eignet sich die Umkehrhypothek?

Die Umkehrhypothek eignet sich für pensionierte Hypothekarnehmende mit knappem (Renten-)Einkommen und (fast) vollständig amortisiertem Wohneigentum. Ihr Vermögen ist zu einem grossen Teil im Wohneigentum gebunden und fehlt für die Ausgaben nach der Pensionierung. Für sie ist die Umkehrhypothek eine prüfenswerte Alternative zum Verkauf der Immobilie.

4. Was ist das Problem mit Hypotheken nach der Pensionierung?

Bei einer herkömmlichen Hypothek prüft das Hypothekarinstitut neben der Belehnung auch die Tragbarkeit. Die klassische Tragbarkeitsrechnung besagt: Hypothekarzinsen, Amortisation und Unterhalt dürfen maximal einen Drittel des Einkommens ausmachen. Aufgrund der reduzierten Einkommenssituation nach der Pensionierung wird die Tragbarkeit der Hypothek im Alter oft ungenügend. Für Rentner und ältere Menschen kann eine Hypothekarerhöhung oder -verlängerung daher schwierig werden.

Prüfen Sie rechtzeitig – spätestens ab dem Alter von 55 – die Tragbarkeit Ihres Eigenheims nach der Pensionierung. Dann haben Sie noch genügend Zeit, die Sparanstrengungen in die Säule 3a oder 3b zu erhöhen oder Vorsorgelücken in der Pensionskasse zu schliessen. Die Tragbarkeit können Sie mit dem Comparis-Hypothekenrechner prüfen.

5. Wann wird die Umkehrhypothek fällig?

Die Umkehrhypothek wird nach Ablauf der Laufzeit fällig. Dann müssen Sie eine Anschlussfinanzierung finden.

Was, wenn der Wert der Immobilie gestiegen ist?

Hat sich der Wert der Liegenschaft während der Laufzeit positiv entwickelt, ist eine neuerliche Umkehrhypothek möglich. Bereits ein relativ bescheidener Wertzuwachs von jährlich 1,5 Prozent resultiert bei einer 12-jährigen Hypothekarlaufzeit in einem Wertzuwachs von fast 20 Prozent. Vielleicht steht aber auch ein Umzug in ein altersgerechteres Zuhause an. In diesem Fall können Sie die Liegenschaft den Kindern übertragen oder auf dem freien Markt veräussern.

Was, wenn der Wert der Immobilie gesunken ist?

Problematisch ist es, wenn der Wert der Liegenschaft über Zeit abnimmt. Dann steigt die Belehnung unter Umständen auf über 65 Prozent. Das kann eine ausserordentliche Amortisation nach sich ziehen oder gar zum Verkauf führen.

Ziehen Sie eine Umkehrhypothek in Betracht? Dann sollten Sie sich umfassend beraten lassen und die Vor- und Nachteile einer solchen Lösung ausloten.

Bis zu welchem Alter bekomme ich eine Hypothek?

Eine Hypothek für Personen mit 65 Jahren und mehr ist keine Seltenheit. Bei einer vorhandenen Tragbarkeit können Sie bis ins hohe Alter eine Hypothek abschliessen.

Auch bei einer Umkehrhypothek sollten Sie die Liegenschaft unbedingt in Schuss halten. Mit dem Unterhalt stabilisieren Sie den Wert der Liegenschaft. Sinkt der Wert der Liegenschaft über Zeit markant und kann Ihnen das Hypothekarinstitut keine Anschlussfinanzierung anbieten, bleibt nur die Veräusserung. Das geschieht unter der Annahme, dass auch die Suche nach einem neuen Hypothekarinstitut erfolglos bleibt.

6. Was sind die Vorteile und Nachteile der Umkehrhypothek?

| Vorteile | Nachteile |

|---|---|

| Verbesserung der Einkommenssituation im Rentenalter. | Liegenschaft wird wieder mit einer Hypothek belastet. |

| Schaffung von flüssigen Mitteln, ohne die Liegenschaft verkaufen zu müssen. | Wertrückgang der Liegenschaft kann zu einer Belehnung von über 65 Prozent führen. Das würde eine ausserordentliche Amortisation nach sich ziehen oder gar zum Verkauf führen. |

| Tragbarkeit im Alter ist kein Thema, da sie durch die Hypothek selbst bzw. den Zinsrückbehalt gelöst wird. | |

| Ein Wertzuwachs der Liegenschaft ermöglicht bei Vertragsfälligkeit eine nochmalige Umkehrhypothek. |

7. Umkehrhypothek: Welche Anbieter bieten die Immobilienrente an?

Gegenwärtig bieten nur ausgewählte Anbieter Umkehrhypotheken an, teils unter der Bezeichnung Immobilienrente oder Immo-Rente. Hypothekarspezialistinnen und Hypothekarspezialisten sind bei der Suche nach geeigneten Anbietern behilflich.

Dieser Artikel wurde erstmals produziert am 19.03.2021